央行年内第三次加息,从2010年至今央行贷款基准利率已从5.56%提高到6.56%,创下2008年以来新高。但是目前市场仍处于负利率状态,投资者要精打细算,在各种投资产品间要权衡比较管理财富。对于房贷,客户应当选择合适的还款方式“减负”,特别要注意还款期限,提前还贷适用于还贷期限较长客户。

存款方面,转存是否划算,要视定期存款的期限和已存天数而定。保险方面,意料之中的加息能够帮助改善保险公司的投资业绩。将活期存款转存定期成为不少市民理所当然的选择,其实,市民有闲置不用的短期资金,存个半年、一年定期,不如挑只业绩好的货币市场基金拿着。

李先生目前有存量按揭贷款100万元,贷款期限为20年。如果李先生以等额本息方法还款,按照5年期商业贷款7.05%的基准利率计算,李先生每月的还款金额固定为7783.03元,其构成中每月所还本金递增,但是每月所还利息递减,20年下来,李先生应还本息共计为186.86万元。

如果李先生目前有宽裕资金,采取等额本金(递减)还款方式,首期还款10041.67元,每月递减,末期还款额为4191.15元,采用此还款方式比等额本息节省16万利息。

如果李先生打算进一步“减负”,而且手头刚好有一笔大额资金,则可考虑采用提前还贷的方式。按照贷款基准利率计算,若李先生采用首月提前还贷10万元,则在20年内共需支付利息53.7万元,较上述等额还本金的方式共可节省利息17万元。

此外,如果李先生是二次置业者,按1.1倍房贷利率则为7.755%,每月月供达8212.57元,20年间贷款总利息量高达97.1万元。李先生可以采用提前还款方式减少利息额,提前还贷10万元,以贷款利率7.755%计算,20年间利息为77.4万元,较上述正常等额本息还款方式可节省利息19.7万元。

值得提醒的是,由于等额本金还款方式前期月供较高,还款压力大,适合家庭收支盈余较大、还款能力较强的市民。

对于房奴而言,要仔细核算提前还贷的成本,看提前还贷是否划算。如果购房者选择的是等额本金还房贷方式并且处在还款初期(3年内)的话,提前还贷是比较划算的,如果过了5年,提前还贷节省的利息成本就很少了,意义不大。

此外,如果购房者签订的合同可以继续享受当期利率7折优惠,一般不要急于还贷。

对于市管公积金的贷款者,只要在每月扣款前的3个工作日内给呼叫中心打电话,变更还贷金额即可。如果是国管公积金,提前还贷金额需要以万元为单位的整数倍。借款合同中规定提前还贷者不应出现不还的情况,如果有不还,应先还完欠款再申请提前还贷。

房贷篇 百万贷款 用等额本金还款方式可省利息16万

由于保险行业今年以来发展大量协议存款,存款利率基本在5.5%~6.0%,个别协议存款利率甚至可以达到6.2%,有分析人员表示,加息能够帮助改善保险公司的投资业绩。此次加息有助于提高固定类投资特别是协议存款的率。

国信证券分析员告诉记者,受加息影响,险结算利率和分红险分红率或将上调。数据显示,加息后5 年期定期存款利率5.5%已高于目前人寿、太保6 月份的险结算利率。另一方面,尽管分红率没有公开数据,但同样面临上调。

保险行业资金成本主要为分红险的分红率。从历史经验来看,分红成本提升过程慢于投资的上升。国内分红险结算利率通常在每年7 月左右宣告上一年分红利率。因此保险公司目前阶段一方面可以享受投资率的上升,另一方面资金成本将在明年7 月左右才会有所上升。通胀背景下各项投资的机会成本将出现明显的上涨,同时带动保险行业投资率的上升。

保险篇 险和分红险或上调

市民有闲置不用的短期资金,存个半年、一年定期,不如挑只业绩好的货币市场基金拿着。据了解,在此次加息后,活期存款的利率并没有提高,仍为0.5%。根据过往的经验,加息后,货币市场基金的率也有望水涨船高,与活期存款相比的利差将进一步扩大,货币市场基金“性价比”会显得更高。

公开信息显示,截至7月6日,75只货币市场基金中有52只、占比近七成的产品7日年化率高于3.5%的一年定期存款利率,并且不少产品的水平远超一年定存;63只、占比约85%的产品7日年化率超过3.1%的3个月定期存款利率。

与目前一些银行理财产品相比,货币市场基金在上可能仍不具备优势,不过,货币市场基金胜在能够以接近活期的流动性换取定期存款的。

通过上述比较不难看出,有闲置不用的短期资金,存个半年、一年定期,远不如挑只业绩好的货币市场基金拿着。

基金篇 挑只业绩好的货币基金拿着

存款篇 1年定存超30天转存不划算

加息之后,一万元定存1年的利息将从325元增加到350元,有25元的涨幅。为了获得更高的利息,很多街坊都会选择加息之后去银行“排长队”将原来的定期进行转存,但是,转存并不是对所有的定期存款储户都划算。

记者从业内人士处了解到,转存是否划算,要视定期存款的期限和已存天数而定。而转存临界点具体的计算公式为360天×存期年限×(新定存利率-原定存利率)÷(新定存利率-原活期利率)。

比如说,一份1年期定期存款的转存是否划算,可以套用此公式,360×1×(3.5%-3.25%)/(3.5%-0.5%)=30,如果存入的天数已大于转存临界点,进行转存就不划算了,若小于转存临界点,则可以进行转存。本次加息后,1年期存款如果存入的天数已大于30天,就不需要再转存了。

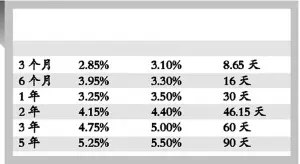

根据此公式计算,3个月、6个月、1年、2年、3年、5年的定期存款转存临界点分别为8.65天,16天,30天,46.15天,60天,90天,存款期限如果超出时限,市民不需要选择转存。

负利率状态、加息通道下,如何理财才能锁定更大?

民生银行理财分析师简岑建议,市民可以考虑尽量多做中短期存款,避免频繁转存,也可以锁定。同时,购买银行中短期理财产品也是非常好的理财方式。“加息之后,银行理财产品率也会水涨船高,加息之前,25天的银行理财产品年化就已经达到了5.55%,跑赢了通胀。”她建议,对于保守型的投资者来说,选择理财产品应尽量选择票据类型的。据《广州日报》

理财妙招

12存单法让存款滚雪球

四分法理财资源巧配置

小甄参加工作已一年有余,原来存钱计划制定了一堆,就是赶不上变化,每月当“月光族”不说,一遇上突发事件就手头喊紧。银行的理财师给他支了几招。

首先,小甄把自己每月的4000元工资分作四份,即40%用作日常开销(保障)1600元、30%放在银行存款(应急)1200元、20%做投资 800元、10%当做额外开销400元;坚持了3个月后,除去花掉的日常开销,目前可用来应急的银行存款有3600元、可用做投资的资金有2400元、额外开销还剩500元;随后,小甄把2400元用作基金定投,赎回方便,可以应急,虽然资金量不大,但是未来每个月还有800元用来投资。

这种方式便是理财师所说的“四分法”。其实,市民完全可以根据个人的生活习惯、工资收入活用为“三分”“五分”法等等。

12存单法单单有惊喜

逐渐习惯了“四分法”理财模式的小甄,开始盘算起自己每月30%的银行存款。算起来,活期存款利息着实有点少,利息可能还不够一笔跨行取款手续费。

所以,从这个月开始,小甄把每月用作存款的1200元钱分别存成1年定期,1年后本金+利息就是1242元(1200+1200×3.5%),这样一来,1年后手里就有12张1200元的定期存单,第二年每个月都会有一张存单到期,不需要钱的话,可以将到期的存单自动续存,并将每月要存的1200元继续添加到当月到期的存单中,继续滚动存款。

这就是月月储蓄法,又叫“N单法”,大家也可以根据自己的需要类推,尝试“24存单法”、“36存单法”,原理与“12存单法”相同。

本文来自作者[facai369]投稿,不代表我要结婚啦立场,如若转载,请注明出处:https://51jiehunla.com/zhishi/202412-14106.html

评论列表(4条)

我是我要结婚啦的签约作者“facai369”!

希望本篇文章《专家支招居民加息后巧理财 百万房贷可省利息16万》能对你有所帮助!

本站[我要结婚啦]内容主要涵盖:生活百科,小常识,生活小窍门,知识分享

本文概览:央行年内第三次加息,从2010年至今央行贷款基准利率已从5.56%提高到6.56%,创下2008年以来新高。但是目前市场仍处于负利率状态,投资者要精打细算,在各种投资产品间要权...